Rövid tanulmány a közösségi finanszírozásról dr. Ferenczy Balázs, a Banking & Finance csoportunk vezető ügyvédjének tolmácsolásában

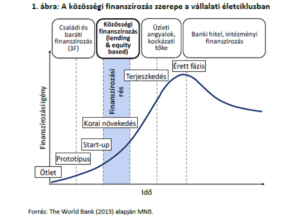

A modern, főként technológiai vállalatok életciklusának induló szakaszában nincs se végleges termék, se szervezet, se go-to-market stratégia, se árbevétel, csak egy ötlet van, és a családok illetőleg barátok által átmenetileg nyújtott szűkös forrásoktól az üzleti angyalokig, vagy kockázati tőkéig, az érettebb szakaszban pedig banki, intézményi finanszírozásig valahogy el kell jutni.[1] Lényegében ez a kényszer szülte a közösségi finanszírozást, ismertebb nevén crowdfundingot.

A crowdfunding segítségével a forrásokat kereső ajánlattevőknek lehetősége van arra, hogy a 3F-ből kilépve nagyszámú, előre nem azonosított potenciális befektetőtől szerezzenek forrásokat tevékenységük induló szakaszának finanszírozásához. A platform működtetője elkülönül a forrást keresők és kínálók táborától, szolgáltatását önálló bevételszerző tevékenységként nyújtja.

A crowdfunding eddig kialakult főbb üzleti modelljei között szokás említeni a jutalomalapú közösségi finanszírozást (Kickstarter és Indiegogo, USA), az adományalapú közösségi finanszírozást (Crowdrise, GlobalGiving, USA), a személyközi hitelezést (Lending Club, Prosper), a sajáttőke-alapú finanszírozást (CrowdCube, vagy Seedrs, Nagy Britannia) illetőleg a nyereségrészesedés/jövedelemmegosztás alapú megoldásokat.[2]

A közösségi finanszírozás jogi kereteinek meghatározása érdekében egyes országok nemzeti szintű szabályozásba fogtak, míg mások – hivatkozással arra, hogy az a már létező pénzügyi tevékenységek végzésének feltételeit előíró rezsim hatálya alá tartozik – egyáltalán nem, vagy csak minimális mértékben szabályozták a tevékenységet.

Ezen folyamatba illeszkedik az EU közösségi finanszírozásra vonatkozó szabályozástervezete („Tervezet”),[3] amely hosszas szakmai előkészítő munka és többszöri, piaci szereplőkkel történő konzultáció előzött meg. A Tervezet rendeleti formában került megalkotásra, így hatálybalépését követően – további jogi aktus nélkül – a tagállamok mindegyikében alkalmazandó lesz.

- Háttér

- Az iniciatíva a Bizottság által prioritásként kezelt ún.: Egységes Tőkepiac (Capital Market Union – CMU) része, amelynek célja, hogy szélesítse az innovációval foglalkozó vállalkozások, start-upok és egyéb, tőzsdén nem jegyzett társaságok finanszírozáshoz jutási lehetőségeinek körét, ez ugyanis – a célzott üzleti tevékenység expanziós időszakát megelőző strukturális és információs asszimetria miatt – még mindig nehézségekbe ütközik. A túlnyomóan rövidlejáratú bankhitelek útján történő finanszírozás drága, amelyhez társul még, hogy a 2008-as válsággal különösen érintett Kkv és start-up szektor jelenleg is a válság előtti finanszírozási szintre való visszakapaszkodással küzd: ez tőkeellátottsági hiányhoz vezet, amely viszont lényeges tényezője a start-upok sikertelenségének. A Tervezet indokolása szerint ezen körülmények a kevésbé fejlett bankrendszerrel, -tőkepiacokkal rendelkező tagállamokban még hatványozottabban vannak jelen.

- Az EU szabályozók a crowdfundingra a fenti helyzet egyik, technológiai szektor által is támogatott lehetséges megoldásaként tekintenek. A struktúra, a fentiek szerint már bemutatott módon, lehetőséget kíván biztosítani arra, hogy a tőkét/finanszírozást kereső vállalkozások és potenciális befektetőik – a projektek adott platformon keresztül történő beazonosíthatósága és a finanszírozók általi, saját befektetési szempontjaik szerint történő jobb értékelhetősége következtében – hatékonyan találjanak egymásra. A szabályozó szerint a cowdfunding az elmúlt időszakban egyértelműen a start-upok és kezdő vállalkozások egyik legjelentősebb pénzügyi eszkalátoraként definiálta magát, ugyanis bebizonyította, hogy képes betölteni az űrt az ötletek megszületése és az angyal-befektetők/kockázati tőkealapok által történő első körös befektetés időszaka között, amely ezen vállalkozások legfontosabb, ám egyben egyik legsérülékenyebb életszakasza. A Tervezet alkotói szerint a crowdfunding ezért az eddig egyedüli forrásként rendelkezésre álló, biztosítékokkal nem fedezett banki hitelezés útján történő finanszírozás fontos alternatívájává válhat, gazdasági növekedést, valamint új munkahelyeket eredményezve.

- Amikor a jogalkotók a koncepció megalkotásába fogtak az EU-nak még semmilyen elképzelése nem volt a szabályozásra vonatkozóan. Az azóta eltelt időszakban a stakeholderekkel történő számtalan konzultáció, valamint szakértői tanulmány eredményeként láthatóvá vált, hogy a közösségi finanszírozásra vonatkozó tagállami szabályozások a különböző üzleti konstrukciók, valamint a velük kapcsolatos eltérő megközelítések miatt lényeges különbségeket mutatnak: míg egyes tagállamok a mindenkor hatályos pénzügyi szolgáltatásokra vonatkozó (EU szintű és nemzeti) jogszabályaikat alkalmazzák, mások lehetővé teszik a közösségi finanszírozást nyújtó szolgáltatók számára a szabályozás alól az adott üzleti modellre vonatkozó speciális rendelkezések alapján történő mentesülést. Nagyszámú tagállam ugyanakkor kifejezetten crowdfundingra vonatkozó szabályokat alkotott, melyeket az adott tevékenység végzése esetén a szolgáltatás-nyújtóknak alkalmazniuk kell. A crowdfunding, mint technológiai alapú, ajánlattevői és befektetői egymásra-találást lehetővé tevő matchmaking platform geográfiai lokációtól való függővé tétele ugyanakkor egyáltalán nem illeszkedik az iparág jellemzően határokon átnyúló sztenderdjeihez. A tevékenység adott ország(ok) jogrendjéhez történő kötése ezen túlmenően piaci koncentrációkat eredményezett, amely gátat szabott a méretgazdaságos működés lehetőségeinek is.

- A Tervezet a befektetési/nyereségrészesedési, illetőleg finanszírozási célú crowdfunding struktúrák egységes EU piacon való, határon átnyúló működést kívánja lehetővé tenni. Kifejezett céljai között szerepel a kockázati tényezők proporcionális kezelése, valamint a közösségi finanszírozási szolgáltatások belső piaci növekedésének elősegítése, javítva ezzel a start-upok, a kezdeti szakaszban lévő vállalkozások, valamint általában a Kkv szektor alternatív forrásokhoz történő jutásának lehetőségét. A jutalom-, illetőleg adomány-alapú közösségi finanszírozást a Tervezet nem vonja be a szabályozási körbe: a szabályozói álláspont szerint ezen üzleti modellek nem pénzügyi termékekre épülnek, és nem foglalkoznak az ilyen termékekből eredő információs asszimetriákkal, emiatt nem kívánt, diszproporcionális hatásuk lenne. Emellett az EU fogyasztóvédelmi szabályanyagát (pl.: Consumer Credit Directive, valamint Mortgage Credit Directive) – a fogyasztók biztonságára vonatkozó szigorú rendelkezésekkel – a jutalom-alapú közösségi finanszírozási tevékenységre eleve alkalmazni kell.

- Néhány fontosabb rendelkezés

- A szabályozás a közösségi finanszírozás egységes, EU szintű szabályanyagát kívánja megteremteni. Nem helyettesíti, illetőleg helyezi hatályon kívül az egyes tagállamok által e tevékenységre vonatkozóan már elfogadott szabályanyagot. A Tervezet által javasolt megoldás szerint a corwdfunding szolgáltató választhat, hogy tevékenységéhez (i) a Tervezet szabályai alapján kér engedélyt az ESMA-tól (lásd alább), vagy (ii) azt a rá vonatkozó nemzeti szabályozás alapján kívánja folytatni (illetőleg tovább-folytatni, ideértve azon eseteket is, ahol az adott tagállam e tevékenységre a MIFID II. szabályait rendeli alkalmazni).

- EU szintű felhatalmazás esetén az engedély egyöntetűen kiterjed egy adott Tagállamban, illetőleg határon átnyúló szolgáltatásként az EU összes Tagállamában történő tevékenység-végzésre is (single passporting rule). Amennyiben a szolgáltató az EU szintű szabályok alkalmazásáról dönt, az adott Tagállami szabályozás alapján kiadott engedély visszavonásra kerül.

- A Tervezet 1 Cikke a szabályozás tárgya mellett a crowdfunding szolgáltatók működésére, szervezetére, engedélyeztetésére valamint folyamatos felügyeletére vonatkozó egységes rendelkezéseket határozza meg. A 2 Cikk. kimondja, hogy a Rendelet csak azokra a szolgáltatókra vonatkozik, akik úgy döntöttek, hogy a Rendelet 10. és 11. Cikke szerint kérnek felügyeleti jóváhagyást. Itt kerülnek meghatározásra azon tevékenységek is, amelyek nem tartoznak a Rendelet hatálya alá: ilyenek például (i) a fogyasztók részére a 2008/48/EC Irányelv 3(a) Cikke alapján nyújtott crowdfunding szolgáltatások, (ii) a befektetési szolgáltatók, mint jogi személyek által 2014/65/EU Irányelv 7. Cikke alapján nyújtott crowdfunding szolgáltatások, valamint (iii) azon jogi-, illetve magánszemélyek által nyújtott szolgáltatások, amelyet a vonatkozó Tagállami szabályozás alapján már jóváhagytak. E szabályból az is következik, hogy mindazon személyek, akik a Rendelet alapján kiadott engedéllyel rendelkeznek, amennyiben tevékenységüket a továbbiakban már nem a Rendelet hatálya alá tartozóan kívánják folytatni, a korábban megszerzett engedélyüket elvesztik. Azon személyek, akik befektetés-alapú, határon átnyúló crowdfunding tevékenységet végeznek, a továbbiakban a 2014/65/EU Irányelv alapján kell engedélyt kérniük, míg a Rendelet alapján szerzett szolgáltatói engedélyük visszavonásra kell kerülnie.

- A Rendelet 3 Cikke határozza meg a Rendelet szabályozási körében használatos fogalmakat, úgymint: „közösségi finanszírozási szolgáltatások„, „közösségi finanszírozási platform„, „közösségi finanszírozás szolgáltató„, „közösségi finanszírozás ajánlat„, (etc.). Fontos: a Rendelet felhatalmazza a Bizottságot, hogy szabályozási jogkörben eljárva dedikált jogi szabályozás útján – a piaci és technológiai fejlődést, valamint az addigi gyakorlati tapasztalatokat figyelembe véve – a 3. Cikkben található definíciókat további technikai elemekkel bővítse.

- A II Fejezet a közösségi finanszírozás nyújtásával (4 Cikk), a hatékony és prudens menedzsmenttel (5 Cikk), valamint a panaszkezeléssel (6 Cikk) foglalkozik. Ezen szabályok értelmében a közösségi finanszírozást nyújtók minden körülmények között kötelesek megfelelni a részükre előírt szervezeti követelményeknek, míg a szolgáltatók vezető tisztségviselői megfelelő szakmai tapasztalattal és szakértelemmel kell rendelkezzenek ezen tevékenységük végzéséhez.

- Az érdekellentétek kiküszöbölése érdekében (7. Cikk), a közösségi szolgáltatóknak hatékony szervezeti és adminisztratív megoldások fenntartása és működtetése révén minden ésszerű lépést meg kell tenniük annak elkerülése érdekében, hogy az esetleges érdekellentétek ügyfeleik érdekeit hátrányosan érintsék. A szolgáltatók szintén minden szükséges lépést kötelesek megtenni a szervezeten belüli érdekkonfliktusok azonosítása és megelőzése érdekében, ideértve a vezetők és alkalmazottak, és a hozzájuk kontroll-gyakorlás útján kapcsolódó személyek, valamint az ügyfelek között a szolgáltatásnyújtás során létrejövő lehetséges konfliktusokat. A kiszervezésre és az ügyfelek eszközeinek védelmére vonatkozó szabályokat a 8. és 9. Cikk tartalmazza.

- A III. Fejezet az engedélyeztetésre és a folyamatos felügyeletre vonatkozó szabályokat határozza meg. A közösségi finanszírozás szolgáltatást végzők felügyeleti szerve az EU-ban az Európai Értékpapír-piaci Hatóság (ESMA). Ezen belül a 10. Cikk a közösségi finanszírozás szolgáltatás nyújtók engedélyeztetésére vonatkozó kötelezettséget, valamint az ESMA által adott engedély megszerzésének feltételeit tartalmazza. A Cikk szintén meghatározza az engedély megszerzésére vonatkozó eljárás menetét, valamint a kérelem elutasításának esetköreit. A 11. Cikk alapján az ESMA köteles a közösségi finanszírozás szolgáltatókra vonatkozó, folyamatosan frissülő publikus nyilvántartást vezetni. A 12. Cikk a tevékenység végzésének folyamatos, ESMA által történő felügyeletét írja elő, míg a 13. Cikk az engedély visszavonásának feltételeit határozza meg. Az ESMA további felügyeleti jogosítványaival, valamint kompetenciáival a VI. Fejezet foglalkozik részletesen.

- A IV. Fejezet a befektető-védelemre, valamint transzparenciára vonatkozó rendelkezéseket tartalmazza. A 14. Cikk értelében valamennyi, a szolgáltató által a lehetséges befektetőknek illetőleg ajánlattevőknek szóló információ, ideértve a marketing kommunikációkat is, teljes körűnek, világosnak és korrektnek kell lennie. A 15. Cikk – fontos szabályként – a potenciális ügyfelek kockázat-elviselő képességének előzetes felmérésre vonatkozó rendelkezéseket tartalmazza. Ezek szerint a platformnak kötelezettsége a befektetők számára a veszteségelviselő képességükre vonatkozó szimuláció lehetőségét biztosítani. A 16. Cikk részletes szabályokat tartalmaz ebben a tekintetben, valamint kötelezővé teszi az úgynevezett Kulcs Befektetési Információkra vonatkozó Adatlap alkalmazását (Key Investment Information Sheet – KIIS). A 17. és 18. Cikk az ún. hirdetőtábla szabályairól, valamint a befektetők belső nyilvántartásokhoz történő hozzáférésének jogáról rendelkezik.

- A crowdfunding, mint minden más pénzügyi szolgáltatás, teret adhat pénzmosási, illetőleg terrorizmus finanszírozását lehetővé tévő tevékenységnek is. A Rendelet ezért az ilyen tevékenységek végzésének elkerülésére, ezek lehetőségének minimalizálására vonatkozó megfelelő biztosítékokat ír elő. Ezek között szerepel többek között a 9. Cikk azon előírása, amely szerint a crowdfunding tranzakciókhoz kapcsolódó átutalások – függetlenül attól, hogy azokat maguk a platformszolgáltatók, vagy harmadik személyek hajtják-e végre – kizárólag a Payment Service Directive (PSD) alapján engedélyezett pénzforgalmi szolgáltatókon keresztül történhetnek, amelynek eredményeként ezen tranzakciók a 4. Pénzmosási Irányelv (4th AMLD) hatálya alá kerülnek. A közösségi finanszírozási szolgáltatók azt is kötelesek biztosítani, hogy a projekt tulajdonosok a finanszírozási ajánlatokat, illetőleg bármilyen egyéb fizetéseket kizárólag a PSD alapján engedélyezett pénzforgalmi szolgáltatókon keresztül fogadhassák el. A 10 Cikk. további szabályokat határoz meg a vezető tisztségviselők jó reputációjával és pénzmosási jogszabályokkal kapcsolatos büntetlen előéletére vonatkozóan. A 38. Cikk – a pénzmosással és terrorizmus finanszírozásával kapcsolatos kockázatok további csökkentése érdekében – úgy rendelkezik, hogy a Bizottság mérje fel annak szükségességét, hogy a közösségi finanszírozási szolgáltatást nyújtók mennyiben, és milyen mértékben kerüljenek a 2015/849 (EU) Direktívát az egyes Tagállamok nemzeti jogaiba implementáló, pénzmosással és terrorizmus finanszírozásának tilalmával foglalkozó jogszabályok hatálya alá, ideértve ezen társaságoknak a Irányelv alapján való, kötelezett társaságként történő meghatározását is.

- Hazai körkép

- A Magyar Nemzeti Bank (MNB) a 2015-ben és 2016-ban több állásfoglalást is kiadott a közösségi finanszírozással kapcsolatban, amelyek során figyelembe vette az EBA 2015 februárjában megjelent, hitelezési típusú közösségi finanszírozással kapcsolatos véleményét. Az MNB álláspontja szerint a közösségi finanszírozás különböző változatai nagyban hasonlítanak a jelenleg is szabályozott pénzügyi tevékenységekhez. A közösségi finanszírozás során a természetes és jogi személyek finanszírozása, pénz átadása és pénz befektetése megfeleltethető a hitelintézeti törvényben, a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló törvényben, valamint a kollektív befektetési formákról szóló törvényben szabályozott tevékenységeknek, amelyek csak jegybanki engedély birtokában, illetőleg bejelentés alapján végezhetőek. Ezen túlmenően 2019. október 25-én megjelent az MNB saját fintech stratégiája (https://www.mnb.hu/letoltes/mnb-fintech-strategia-final.pdf), amelyben a felügyelet, – tekintettel arra, hogy hazánkban nem rendezett a globálisan egyre inkább terjedő alternatív finanszírozási megoldások szabályozása, – a közösségi finanszírozás specifikus szabályozási hátterének megalkotását javasolja.

- A közösségi finanszírozásra vonatkozó hazai szabályozás kialakítását Magyarország Fintech Stratégiája (https://digitalisjoletprogram.hu/hu/tartalom/magyarorszag-fintech-strategiaja) is kiemelt célként kezeli. Egyetértünk Fáykiss Péter – Dr. Hajzer Ágnes – Nagy Benjámin (a szerzők a Magyar Nemzeti Bank munkatársai): Crowdfunding, avagy hogyan kaphatnának innovatív módon forrásokat a hazai kezdő vállalkozások? című cikkében írt azon kijelentéssel, amely szerint a közösségi finanszírozás nemzeti szintű jogszabályi kereteinek megteremtése jelentősen hozzájárulna a kkv szektor finanszírozásának támogatásához és a FinTech cégek forráshoz jutásának megkönnyítéséhez, befektetői oldalon pedig az alternatív finanszírozási formák iránti bizalom erősítéséhez.

- Tekintettel arra, hogy az uniós szabályozás hatálybelépése 2021 második felében, 2022 elején várható, addig mindenképpen érdemes lenne hazánknak felzárkóznia az uniós élmezőnyhöz. A crowdfunding struktúrában gyűjtött források növekedésének szemléltetéséhez jó támpontot adnak a franciaországi adatok: míg 2011-ben az ilyen típusú forrásbevonás nagyságrendileg 7,9 millió eurót tett ki, 2015-ben már 169 millió eurót, 2019-ben pedig elérte az 1,4 milliárd eurót.[4] Ez alapján egy külföldi felügyelet által jóváhagyott, évek óta működő, az EU szabályozásba átlépő, méretgazdaságosságra törekvő crowdfunding platform lépéselőnye óriási egy új platform kezdeti szárnybontogatásához képest. A közösségi finanszírozásra vonatkozó hazai szabályozás mielőbbi bevezetése ezért fontos állomása lehetne az európai crowdfunding piachoz történő csatlakozásnak.

[1] forrás és ábra: Fáykiss Péter – Dr. Hajzer Ágnes – Nagy Benjámin (a szerzők a Magyar Nemzeti Bank munkatársai): Crowdfunding, avagy hogyan kaphatnának innovatív módon forrásokat a hazai kezdő vállalkozások?

[2] forrás: Dr. Szikora Andrea (MNB Szabályozási szakértő): A pénzügyi technológia fejlődése és a közösségi finanszírozás (MNB)

[3] https://eur-lex.europa.eu/legal-content/HU/TXT/HTML/?uri=CELEX:52018PC0113&from=HU

[4] forrás: France; Mazars; January 9-15, 2020; 98*; Online Platforms, © Statista 2020